شناخت الگوهای قیمتی درتحلیل تکنیکال یکی از بخشهای مهم در بازار سهام است که معامله گران باید آنها را بشناسند. معامله گران با استفاده ازاین تحلیلها خرید و فروش خود را در بازار مالی انجام میدهند. پس شناخت این تحلیلها و استفاده از تحلیلهای تکراری که قبلا از آنها استفاده شده و نتیجه مثبتی دادهاند میتواند به ما کمک بزرگی کند. به طور کلی یکی از قابلیتهای بارز تحلیل تکنیکال قابلیت بارز تکرار شوندگی الگوی قیمتی در روند است. ما در این مطلب به بررسی ۵ الگوی قیمتی قدرتمند در تحلیل تکنیکال خواهیم پرداخت.

به طور کلی مهم ترین این الگوها عبارت اند از: سر و شانه، کف دوقلو، سقف دوقلو، مستطیل، کف و سقف ۳ قلو، پرچم. الگوها در تحلیل تکنیکال به کمک میکنند تا بتوانیم به درک بهتری از بازار برسیم و در رابطه با حرکات قیمتی در آینده ذهنیت داشته باشیم.

فهرست مطالب

Toggleتعریف الگوی قیمتی

به طور کلی الگوهایی که در نمودار قیمت اوراق بهادار تشکیل میشود را با نام الگوی قیمتی و یا الگوهای تحلیل تکنیکال میشناسیم، این الگوها در هر نقطه و زمانی ممکن است ایجاد شوند. شناسایی نوع الگو پیش از اینکه شکل گیری به حد معینی برسد مهمترین چالشی است که تحلیل گران با آن رو به رو هستند.

انواع الگوهای قیمتی در تحلیل تکنیکال

الگوها به دودسته کلی ادامه دهنده و برگشتی تقسیم میشوند:

- الگوهای ادامه دهنده: در این الگو، قیمت روندی که در حال حاضر از آن استفاده میشود را ادامه میدهد و آن را توسعه میدهد. الگوی پرچم، مثلث و مستطیل از انواع آن هستند.

- الگویهای برگشتی: در صورت تشکیل یک الگوی خاص در آنها همان روال صعودی قبل را به نزولی تبدیل میکنند.

باید این نکته را دانست که هیچ یک ازاین الگوها اطلاعات دقیق و کاملی به ما نمیدهند وفقط توانایی پیشبینی بالاتری به ما میدهند. در ادامه برخی الگوهای مهم را معرفی میکنیم.

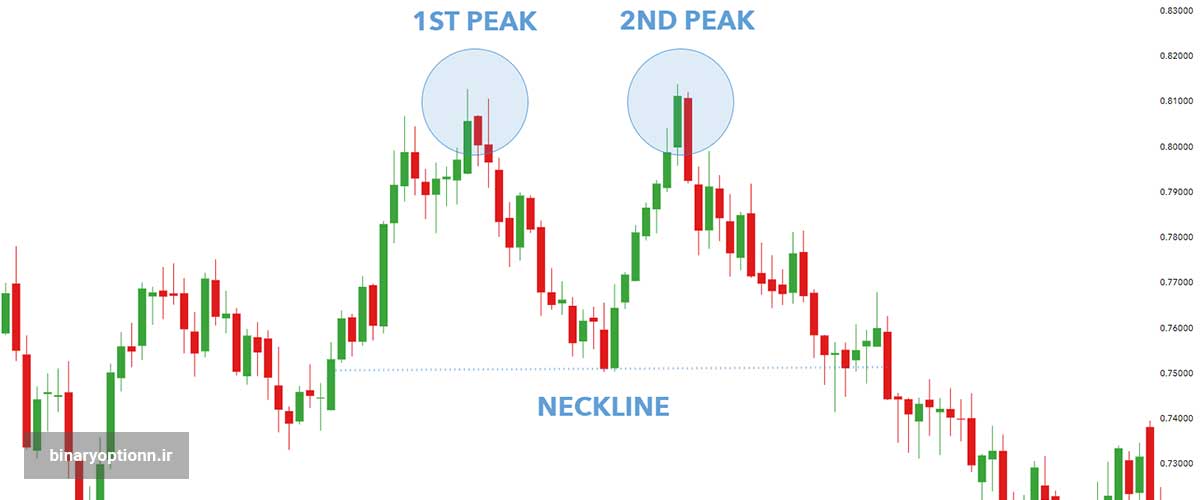

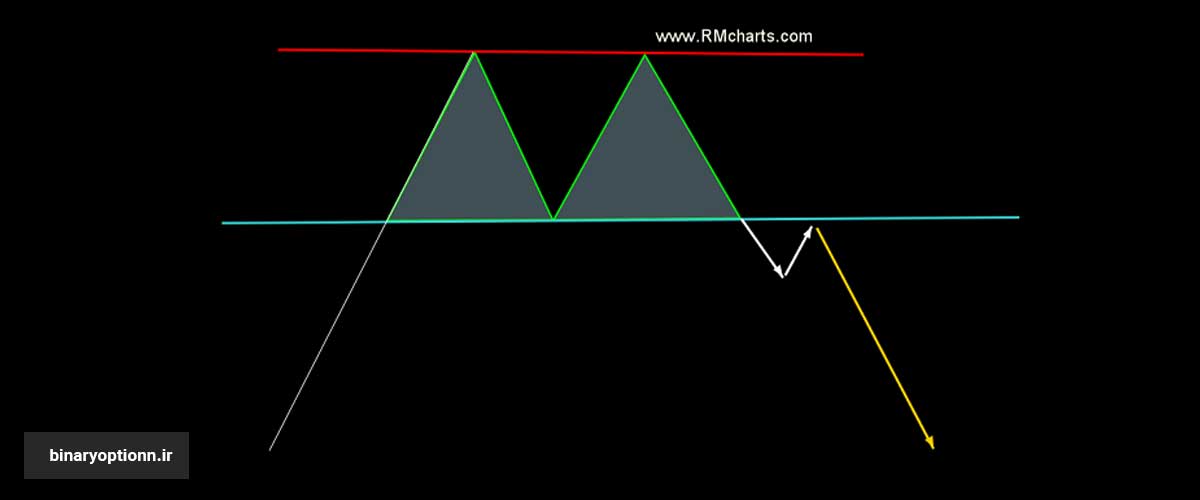

1- الگوی سقف دوقلو یا (double top):

الگوی سقف دوقلو درمقابل الگوی کف دوقلو قرار دارد و در نتیجه معکوس آن است. سادهترین و راحتترین الگوی برگشتی که به راحتی قابل تشخیص میباشد همین الگوی سقف دو قلو و یا double top میباشد. این یک الگوی نزولی است و در زمان برگشت نشان دهنده روند صعودی است.

پدید آمدن این الگو بر روی نمودار تغییر میان مدت یا بلند مدت درروند صعودی را نشان میدهد. این الگو بسیار قوی است و برای شناسایی آن باید منتظرشکسته شدن خط حمایت باشیم. درصد خطا در سقف دو قلو ۹ درصد بوده و احتمال رسیدن به هدف بسیار بالا است.

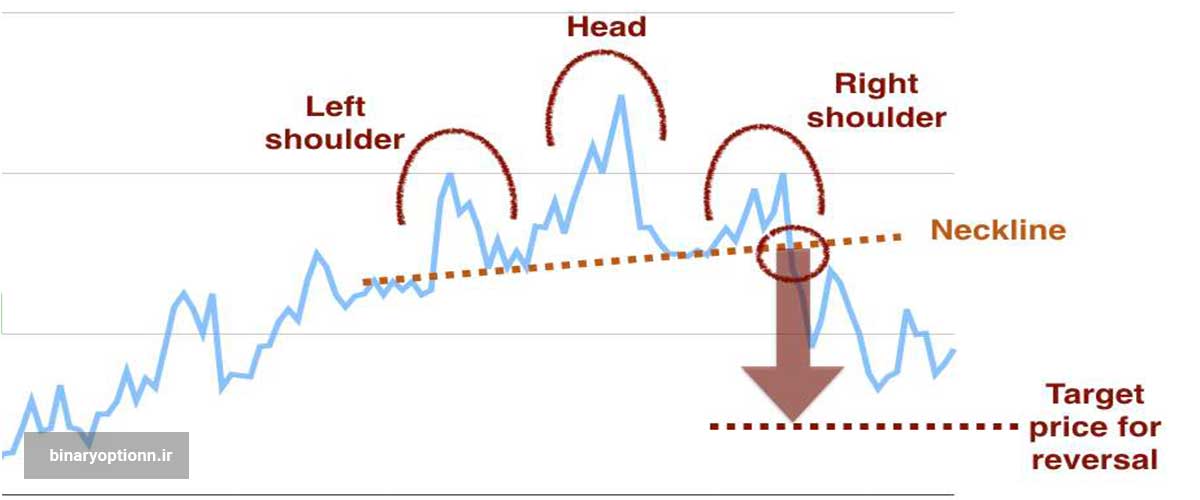

2-الگوی سر و شانه:

به گفته تعداد زیادی از سرمایه گذاران و تریدرها الگوی سر و شانه یکی از پرکاربردترین و معتبرترین الگوها در تحلیلهای تکنیکال به حساب میآید. این الگو دارای سه قله است، دوتای بیرونی آن ارتفاعهای برابری دارند و قلهی وسط از بقیه بالاتر است. الگوی سروشانه دارای ظاهر نموادری خاصی میباشد که شروع روند بازگشتی دارد و نشانگر تغییربازار است.

سر و شانه از لحاظ قدرت دارای دقت بسیار بالایی میباشد و می تواند نشان دهنده روند صعودی یا نزولی در بازار باشد.

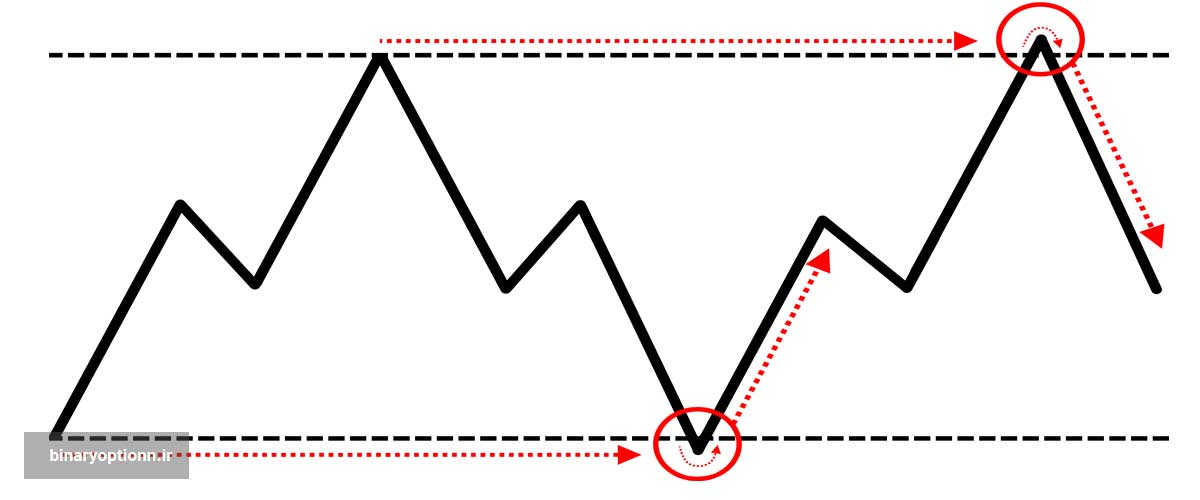

3-الگوی کف و سقف دو قلو:

کف و سقف دو قلو یک نمونه الگوی قیمتی بازگشتی و پرتکرار می باشد. همانطور که از نامش پیداست دارای دو سقف یا قله و دوکف یا دره تشکیل شده است. بهترین بازدهی آن پس از حرکات شدید و بلند مدت قیمت محسوب می شود. این الگو نشان دهنده بازگشت قیمت از مسیر قبلی است. در واقع هدف تکنیکالی آن در سقف و کف به اندازه فاصله میان قله ها و دره ها از نقطه شکست است.

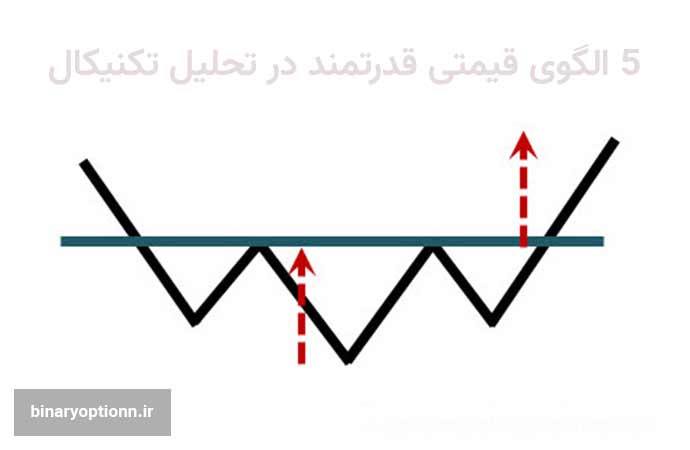

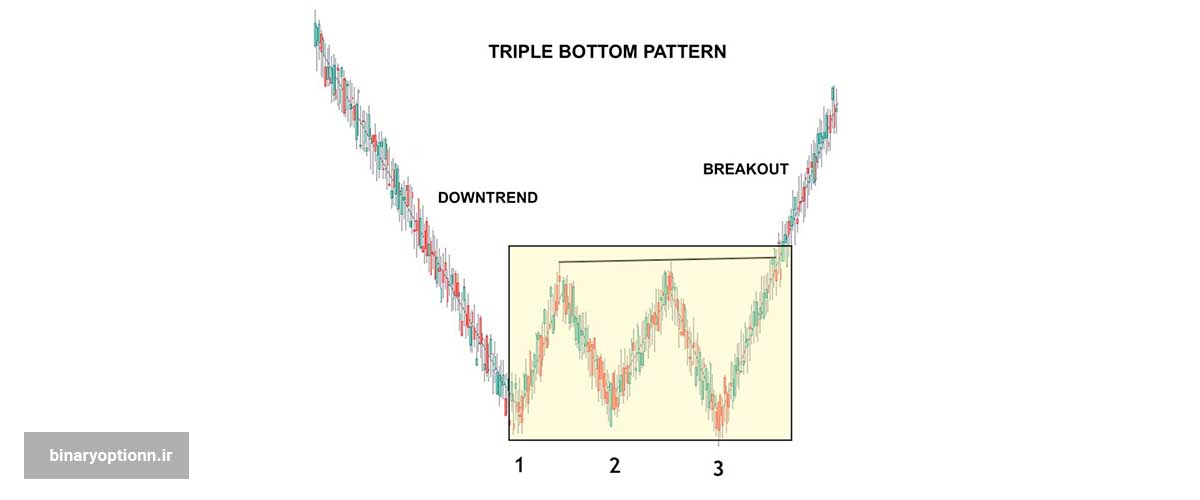

4-الگوی کف و سقف سه قلو:

هنگامی که الگوی قیمتی دوقلو در حال شکست سطوح قیمت باشد و خریداران و فروشندگان عمل خود را چندین بار تکرار کنند این نمودار شکل میگیرد. از آنجا که این الگو در ابتدا همان کف و سقف دوقلو بوده است از لحاظ تکنیکالی شباهت بسیاری به آن دارد. یک جریان صعودی قبل از الگوی سقف و یک جریان نزولی قبل از الگوی کف قرار دارد. الگوی سقف و کف سه قلو از کمیابترین الگوهای بازگشتی است و به مراتب کمتر از الگوی کف و سقف دوقلو کاربرد دارد.

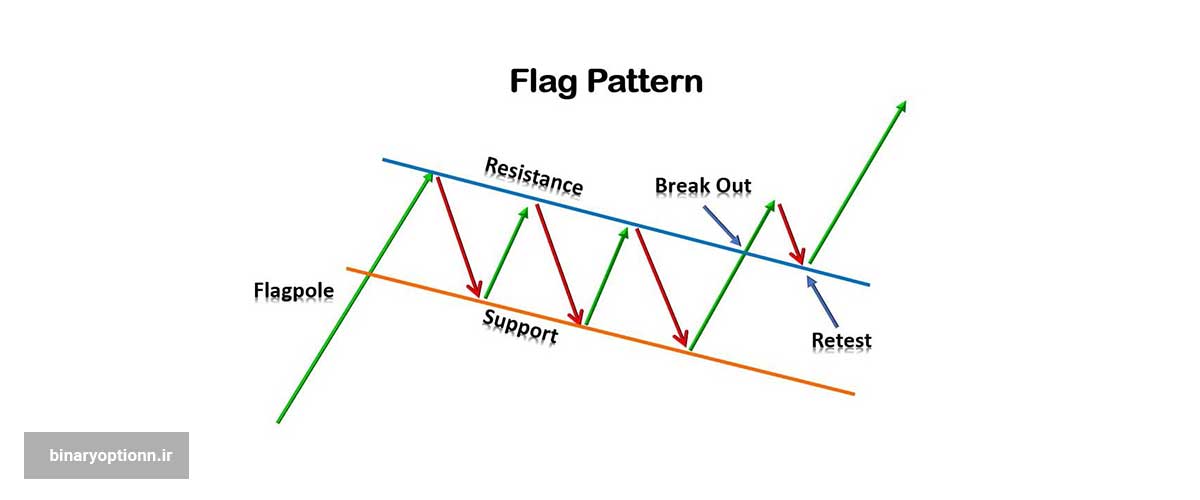

5-الگوی قیمتی پرچم (flag):

این الگو جزوی از الگوهای ادامه دهنده درزمان کوتاه مدت است. الگوی پرچم در اکثرمواقع پس ازشکل گیری یک جریان قوی دربازارشکل میگیرد. از الگوی پرچم درتشخیص احتمال ادامه یافتن جریان مالی در خلاف جریان قبلی استفاده میشود.

پرچم زمانی در نمودار مشاهده میشود که به صورت پیوسته شاهد حرکات به سوی بالا و پایین در نمودارهای سهامی باشیم که جریان صعودی یا نزولی دارند. در این نمودارها به سختی میتوان قلهها و درهها را به صورت موازی به هم وصل کرد. به طورکلی پرچم نشان دهنده نبود اطمینان به نمودار قیمتی یک سهم است.

جمع بندی:

به طور کلی اگر میخواهید از تحلیل تکنیکال برای پیش بینی روند در بازار استفاده کنید و یا تحلیل بنیادی باید الگوی قیمتی بازار را که تکرار شوندگی بیشتری دارند را بشناسید. الگوها به شما کمک میکنند تا پیش بینی بهتر و دقیقتری از حرکات قیمتی بازار داشته باشید در نتیجه تریدهای موفقتر و پر سودتری را تجربه کنید. در میان ۵ الگوی قیمتی قدرتمند در تحلیل تکنیکال که در این مطلب مورد بررسی قرار گرفت، الگوی پرچم کاربرد بیشتری دارد و به کرات میتوانید آن را در نمودارها مشاهده کنید.