با کندل ستاره دنباله دار Shooting Star در معاملات خود چگونه سیگنال بگیریم و زمان گردش بازار را سریعتر متوجه شویم .

الگوهای کندل استیک ژاپنی از محبوب ترین روش ها برای تحلیل نمودار ها در میان معامله گران هستند که یکی از موثرترین روش های اینگونه تحلیل ها ، الگوی ستاره دنباله دار می باشد . در این مقاله الگوی ستاره دنباله دار را که یک الگوی بازگشتی می باشد به صورت کامل مورد بررسی قرار می دهیم و در مورد نحوه استفاده از این الگو در معاملات فارکس توضیح خواهیم داد .

فهرست مطالب

Toggleالگوی کندل استیک ستاره دنباله دار چیست ؟

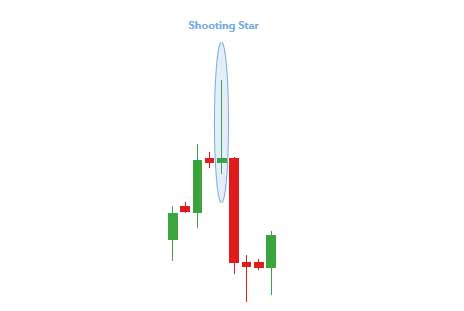

الگوی ستاره دنباله دار یک الگوی بازگشتی نزولی است که تنها شامل یک کندل می شود . این الگو زمانی تشکیل می شود که قیمت به سمت بالا رو به حرکت می باشد و ناگهان قیمت افت می کند و رو به کاهش می رود که به این دلیل سایه ( Wick ) بلندی در سمت بالا شکل می گیرد .

این سایه حداقل باید دو برابر اندازه بدنه کندل اندازه داشته باشد . به تصویر زیر توجه کنید .

علاوه بر این نکته ، قیمت نهایی (close) نمودار باید نزدیک به پایین کندل باشد . حال همانطور که مشاهده می کنید این حالت یک ساختار نزولی را ایجاد می کند زیرا قیمت ها در نمودار قادر به حفظ روند صعودی خود نبوده اند .

الگویی که ساختار مشابهی با الگوی ستاره دنباله دار دارد الگوی چکش وارونه است .

اگرچه الگوی چکش وارونه در مقایسه با الگوی ستاره دنباله دار ، یک الگوی بازگشتی صعودی می باشد . این الگو اغلب در پایین روند نزولی ، نزدیک به سطح حمایت یا پولبک تشکیل می شود .

سوالی که در مورد تشکیل الگوی ستاره دنباله دار پیش می آید این است که الگوی ستاره دنباله دار در یک جفت ارز در فارکس یا یک سهم ،کالا و یا در قسمت فیوچرز صرافی بایننس چه تفاوتی دارد ؟

جواب این است که هیچ تفاوتی برای این الگو در بازار های مختلف وجود ندارد الگوی ستاره دنباله دار بدون در نظر گرفتن نوع بازار ، سیگنال یکسانی را ارائه می دهد .

مزایای استفاده از الگوی ستاره دنباله دار در تحلیل تکنیکال

الگوی ستاره دنباله دار به دلیل این که به سادگی رصد می شود یک الگوی کارآمد برای معامله گران تازه کار است . اگر به توضیحاتی که در بالا اشاره شد توجه شود ، مشاهده الگوی ستاره دنباله دار به راحتی امکان پذیر می شود .

اگرچه الگوی کندل استیک به خودی خود گاهی نیز دارای نقص می گردد و این بدان دلیل است که یک کندل در روند کلی یا حرکت بازار زیاد مهم نیست و در گاهی موارد اگر الگوی ستاره دنباله دار در نزدیکی سطح مقاومت یا خط روند شکل گیرد ، این الگو تمایل حرکت خلاف روند را نمایان می کند .

مدیریت ریسک برای استفاده از الگوی ستاره دنباله دار بسیار مهم است . مدیریت ریسک باعث می شود که در صورت حرکت منفی بازار ، معامله گر از این روند منفی بازار ایمن باشد ، لذا نه فقط در الگوی ستاره دنباله دار بلکه در تمامی الگو ها باید حد ضرر را برای معامله خود تعیین نمایید .

مزایای الگوی ستاره دنباله دار

- شناسایی این الگو آسان است

- در صورت تحقق همه معیار ها برای وقوع الگو ، کاملا مورد اعتماد می باشد

- برای معامله گران تازه کار الگوی مناسبی است

معایب الگوی ستاره دنباله دار

- الگوی ستاره دنباله دار به صورت تنها یک معامله کوتاه مدت را توجیه نمی کند

- برای استفاده از این الگو تایید معیار های مشخص شده الزامی است .

معامله با استفاده از الگوی ستاره دنباله دار

در تصویر زیر الگوی ستاره دنباله دار را در نمودار جفت سهم EUR/USD مشاهده می کنید

معامله با استفاده از این الگوی بازگشتی نسبتا کار ساده ای است . ابتدا همانطور که به این الگو مربوط می باشد باید بدنبال نقطه ورود در قیمت پایین باشیم . به دلیل اینکه قبلا قیمت ها در اوج توسط الگوی ستاره دنباله دار رد شده بودند و افت کردند ، فرد معامله گر باید حد ضرر را در خط روند قرمز رنگی که در نمودار مشخص شده قرار دهد . فرد معامله گر می تواند به راحتی بعد از مشاهده الگوی ستاره دنباله دار ، ورود خود را انجام دهد . اما اگر معامله گر فردی محافظه کار است و خواهان یک نسبت ریسک به پاداش بهتر می باشد باید دوباره سایه را مورد تحلیل قرار دهد . این تحلیل هنگامی به وقوع می انجامد که اندازه سایه بلند تر از حد طبیعی باشد .

اغلب اوقات قیمت ها برمی گردند و بخشی از سایه را طی می کنند . معامله گری که این موضوع را تشخیص می دهد ممکن است منتظر بماند تا در میانه سایه و بلافاصله بعد از تشکیل الگوی ستاره دنباله دار به معامله ورود کند .

اگر فرد معامله گر در این شرایط به یک معامله کوتاه مدت ورود کند قیمت اندکی بالاتر و نقطه حد ضرر نزدیک تر خواهد بود . صرف نظر از نقطه ورود ، باید در نظر داشت که حد ضرر در یک نقطه ثابت قرار خواهد داشت .

در مورد اهدافی که برای سود مدنظر قرار گرفته شده ( خط آبی ) باید فاصله ای را مدنظر قرار داد که ۲ برابر فاصله از حد ضرر باشد . برای نمونه اگر معامله گر حد ضرر را 50 پیپ از نقطه ورود در نظر گرفته ، برای اهداف سود باید 100 پیپ را مدنظر قرار دهد . این حرکت نسبت ریسک به پاداش ۲ به ۱ گفته می شود که بنابر تحقیقات انجام شده معامله گران موفق از آن بهره می برند

۶ پاسخ

من همیشه کندل چکش برعکس رو با شوتینگ استار قاطی میکنم

میشه راهنماییم کنید استاد

مقالتون خیلی دید منو نسبت به این الگو تغییر داد

سلام کندل شوتینگ استار در انتهای روند صعودی و کندل چکش برعکس در انتهای روند نزولی شکل میگیره

سلام دوست عزیز و دوست داشتنی

کندل شوتینگ استار با کندل پین بار چه تفاوتی داره؟؟اگه هر دو باهم یکی هستند آیا در هر دو روند صعودی و نزولی میشود استفاده کرد؟؟

به شوتینگ استار پین بار نزولی نیز میگن

آقا من خیلی مدیون شما هستم.دمتون گرم که انوزش میزارین و ما رو راهنمایی میکنین

خواهش میکنم شهاب عزیز