معامله بر اساس سوینگ ها Swing چگونه انجام می شود؟ به طور کلی سوینگ نوعی استراتژی معاملاتی است که در آن تلاش براین است تا با سرمایه گذاری بلند مدت به سود رسید. در این روش از معامله، شخص معامله گر با استفاده از تحلیل تکنیکال فرصت های تجاری را پیدا و سرمایه گذاری می کند. استفاده از این تکنیک تنها برای معامله گرانی مناسب است که می توانند در انجام معامله صبر پیشه کنند و معامله را برای چندین روز متوالی نگاه دارد. عنوانی که در این مطلب به آموزش آن خواهیم پرداخت، معامله بر اساس سوینگ ها می باشد، لذا توصیه می کنیم جهت کسب اطلاعات بیشتر تا پایان با ما همراه باشید.

معرفی سوینگ تریدینگ

معاملاتی نوسانی یکی از اشکال محبوب تردینگ فعال می باشد، بسیاری از معامله گران در بازار، سوینگ تریدینگ را طبق ریسک ارزیابی می نمایند. این افراد با بررسی و تحلیل یک نمودار دارایی، مشخص می کنند که چه زمانی وارد معامله شوند و چه زمانی جلوی ضرر را بگیرند و در نتیجه در می یابند که کجا کسب سود می کنند و خارج شوند. استراتژی معاملاتی با استفاده از سوینگ ها روشی با عملکرد بلند مدت است، بنابر این در آن معامله گر نمی تواند به صورت دائمی مانیتور نمایید؛ اما در مقابل می تواند روزانه میانگین 2 ساعت را برای تحلیل بازار اختصاص دهد. معامله گران تنها زمانی از این تکنیک استفاده می کنند که درصد موفقیت بالایی در سرمایه گذاری وجود داشته باشد.

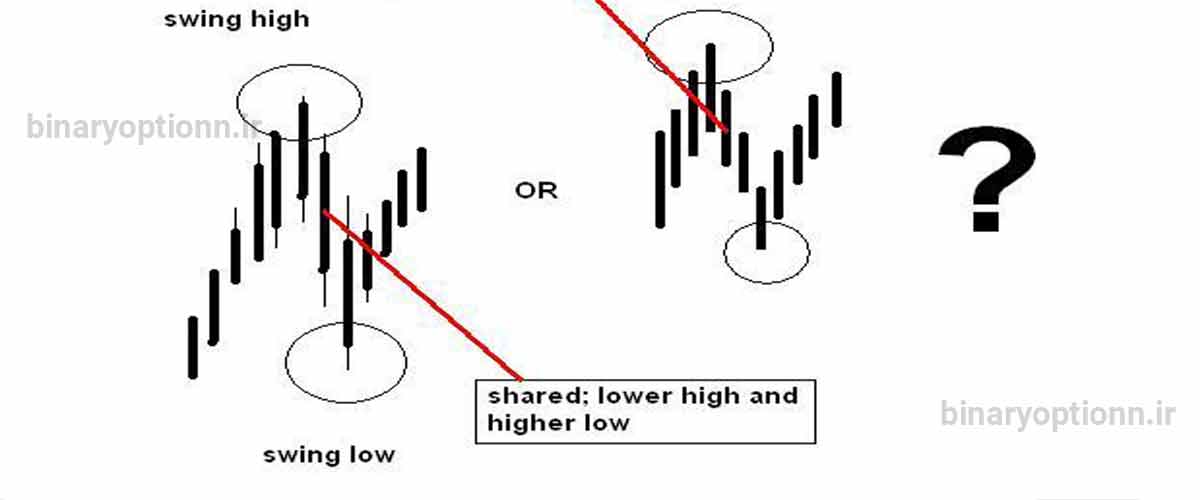

توجه کنید، برای استفاده از سوینگ در معاملات نیاز است تا روند بازار در وضعیت صعودی با نزولی قرار داشته باشد و شخص معامله گر در پوزیشن Swing Lows خرید انجام دهد، اما در زمان هایی که بازار در روند نزولی قرار دارد، باید وارد پوزیشن swing highs شود و فروش کند.

توجه داشته باشید که در چنین نوع معاملاتی شما می بایست stop loss بزرگی داشته باشید به این دلیل که در هنگام ورود به یک معامله که در محل سوئینگ ها انجام می شود، معمولا حد ضرر در محل swing قبلی که اصولا فاصله نسبتا زیادی با نقطه ورود به معامله دارد قرار خواهد گرفت لذا این مورد را می توان در پوزیشن هایی با تایم فریم بلند مدت پیدا کرد. لذا حتما برای این نوع معاملات باید مدیریت ریسک و سرمایه را به درستی انجام دهید.

بیشتر بخوانید: ثبت نام در لایت فارکس

فهرست مطالب

Toggleمحبوبیت سوینگ تریدینگ به چه اندازه است؟

معاملاتی که به صورت نوسانی انجام می شوند از محبوب ترین اشکال در بین تریدر ها هستند، در این نوع سرمایه گذاری زمانی که معامله گران با استفاده از اشکال مختلف به تجزیه و تحلیل تکنیکال میپردازند به دنبال فرصت های میان مدت اند. اگر شما هم به معاملات نوسانی علاقه مند می باشید، باید در حوزه تکنیکال به صورت تخصصی دانش کسب کنید.

بسیاری از معاملهگران، سوینگ تریدینگ را بر اساس ریسک یا پاداش ارزیابی میکنند. آنها با آنالیز نمودار یک دارایی، تعیین میکنند که چه زمانی وارد شوند، کجا جلوی ضرری را بگیرند و سپس پیشبینی میکنند که کجا کسب سود کرده و خارج شوند.

برای مثال، اگر با از دست دادن 2 دلار در ازای هر یک سهم 5 دلار سود دریافت کنید، این یک ریسک با پاداش مطلوب است.

از طرفی، ریسک کردن و به خطر انداختن 2 دلار تنها برای به دست آوردن 2 دلار چندان مطلوب نخواهد بود.

معامله گرانی که از استراتژی سوئینگ تریدینگ استفاده می کنند به دلیل کوتاه بودن معاملات، در وهله ی اول از تحلیل تکنیکال استفاده می نمایند. همانطور که بیان شد، از تحلیل بنیادی نیز در کنار تکنیکال برای تقویت آنالیزها می توان استفاده نمود. به عنوان نمونه: اگر معامله گر وضعیت سهام را حالت صعودی مشاهده کند، ممکن است بخواهد بررسی نماید که آیا اصول اولیه دارایی در شرایط مطلوب است یا در حال بهبود می باشد.

باید ها و نباید های استفاده از سوینگ

شخص معامله گر تنها زمانی می تواند، از swing در انجام معاملات خود استفاده کند که:

- صبر بالایی داشته باشد و با دید بلند مدت وارد یک معامله شود.

- تمرکز بالایی برای تحلیل و انجام معاملات داشته باشد و با تمرکز زیاد وارد معامله گردد.

- از لحاظ پارامترهایی همچون مارجین ها و همچنین با کمک کنترل احساسات توانایی به کارگیری و استفاده از حد stop loss را داشته باشد.

- و در نهایت زمانی که بازار در شرایط خوبی قرار ندارد و برخلاف هدف معامله در حرکت است، بتواند از لحاظ روحی بر خود مسلط باشد.

مزیت های معاملات نوسانی

- نسبت به معاملات روزانه (Day trading) به زمان کمتری برای انجام یک معامله نیاز دارد.

- با در دست گرفتن عمده نوسانات بازار، پتانسیل سود کوتاه مدت را به حداکثر میرساند.

- معاملهگران میتوانند به صورت انحصاری به تحلیل تکنیکال و ساده کردن روند معاملات اعتماد کنند.

- امکان استفاده کارآمدتر از سرمایه و بازده بالاتر وجود دارد.

معایب معاملات نوسانی

- موقعیتهای تجاری در معرض ریسک بازار یک شبه و آخر هفته هستند.

- برگشت ناگهانی بازار میتواند ضررهای قابل توجهی به همراه داشته باشد.

- معامله گران سوئینگ تریدینگ معمولاً ترندهای بلند مدت را به نفع حرکات کوتاه مدت بازار از دست میدهند.

- کارمزد بالاتر و نوسانات نیز بیشتر است.

بهترین تایم فریم معامله بر اساس سوینگ ها Swing

اغلب Time frame را سبک شخص معامله گر تعیین می کند. این که شما می توانید از کدام یک از تایم فریم ها استفاده نمایید، وابسته به عمر معاملات شما می باشد. با این حال در حالت کلی در سبک معاملاتی سوینگ تردینگ باید از نمودارهای کوتاه مدت زیر چهار ساعته برای دریافت سیگنال های دقیق استفاده کنید. اما به طور کلی از تایم فریم ها روزانه و به صورت چهارساعته استفاده می گردد.

برنامه روزانه یک معاملهگر نوسان چیست؟

در واقع معامله نوسانی ترکیبی است از تحلیل تکنیکال و بنیادی که شما با کمک آن می توانید حرکت چشمگیر قیمت را شناسایی کرد. انجام این دسته از معاملات برای افراد مبتدی یا یک معامله گر خرده فروش بسیار دشوار می باشد.

در این زمینه، تریدرهای حرفه ای و با تجربه، برخلاف اطلاعات و تخصصی که دارند کمیسیون کمتری را پرداخت می نمایند، اما با این همه در برخی از موارد که در محدودیت هستند، از جمله مواردی که اجازه خرید و فروش آن ها را دارند، ریسکی که می توانند متحمل شوند و نیز سرمایه بسیاری که دارند. توجه داشته باشید که سازمان های بزرگی که معاملات زیاد و بزرگی انجام می دهند از این طریق به سرعت وارد بازار شده و از آن خارج می گردند.

تریدرهای آگاه میتوانند از شرایط موجود استفاده کنند تا به طور مداوم در بازار سود کسب کنند.

روش های انجام معامله بر اساس سوینگ

همانطور که گفتیم معامله گران سوینگ از تحلیل تکنیکال استفاده می نمایند، به طور کلی یک شخص معامله گر swing تمایل دارد تا الگو های چند روزه چارت را کشف و استفاده نماید. برخی از رایج ترین این الگوها بین معامله گر swing عبارتند از:

- الگوهای مثلثی شکل

- الگوهای دو قله و دو دره

- الگوهای مستطیلی یا کانال

- الگوهای سر و شانه

کلام آخر:

توجه داشته باشید از آنجائی که در این سبک شما موج یک سویه بازار را شکار می کنید، سود شما همیشه برابر ریسک در معامله است! و اغلب اوقات در این سبک معاملاتی حد سود حداقل 3 برابر حد ضرر خواهد بود؛ یعنی اگر در یک معامله به حد سود برسید، برای از دست دادن این سود باید سه معامله زیان ده متوالی داشته باشید! این یعنی از دید آماری برآیند معاملات شما مثبت خواهد بود. در این روش نیازی به یادگیری تحلیل بنیادی نیست! تحلیل تکنیکال برای انجام این کار کافی و مناسب است.

این آموزش از معامله بر اساس سوینگ ها Swing تمامی نکات لازم برای آموزش در این زمینه مورد بررسی قرار گرفت. به طور کلی در این روش بهتر است برای جلوگیری از ایجاد یک ریسک بزرگ، موقعیت ها را به صورت دوره ای بررسی و معامله را انجام داد. همچنین توصیه می کنیم افرادی که در زمینه تحلیل های تکنیکال و معاملات نوسانی تحصص کافی ندارند از این استراتژی برای معاملات خود استفاده نکنند.